Is er een ideaal moment om aandelen te kopen? Een vraag die veel beleggers op de beurs zich stellen.

Moet je kopen als een aandeel flink is gedaald (met de kans dat het nog verder daalt)?

Of moet je juist wachten tot het is gestegen, omdat de kans groot is dat het dan verder stijgt?

In dit blog zal ik proberen je een handvat te geven waarmee je zelf een verstandige keus kan maken.

De vier seizoenen van aandelen

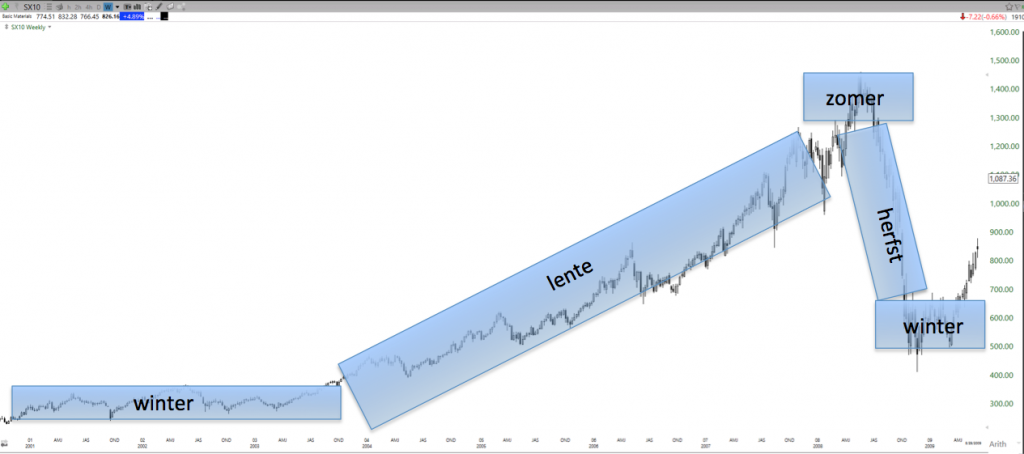

Aandelen bewegen in cycli.

Net als in de natuur heb je de winterperiode, de lente, de zomer, herfst en weer de winter. Die weer wordt gevolgd door de lente….etc.

De winter is een periode waarin de Grote Spelers (banken, pensioenfondsen, hedgefunds) hun inventaris op peil brengen.

Ze kopen telkens plukjes aandelen. Niet teveel tegelijk, want anders schiet de koers van het aandeel te ver omhoog.

Tijdens de tweede fase, de lente, wordt het aandeel opgemerkt door de retailbeleggers (jij en ik) en krijgt de koers momentum.

Een periode van koersstijgingen die maanden, soms zelfs jaren kan duren.

Tijdens de derde fase, de zomer, beginnen de Grote Spelers hun inventaris weer van de hand te doen.

De winst is binnen, dus: uitverkoop.

Maar ook nu weer in plukjes, zonder teveel op te vallen.

Ze verkopen hun aandelen aan de laatkomers. Stijgende koersen worden afgewisseld met dalende.

In het stadium dat volgt, de herfstfase, gaan ook anderen hun aandelen verkopen en zet de koersdaling door.

Totdat de winter weer aanbreekt en het spel weer van voren af aan begint.

Ook sectoren bewegen in cycli

Kijk hieronder maar eens naar de sector ‘Basic Materials’. Dit is de sector van o.a. goud-, zilver-, staal- en koperaandelen.

Na een jarenlange consolidatiefase (winter) begon de koers in 2004 te stijgen. Dit duurde tot in 2008. Daarna brak de zomer aan. Een periode waarin de kopers en verkopers elkaar in evenwicht hielden. Daarna trad de herfst in van dalende koersen, waarna de winter weer aanbrak en de cyclus weer opnieuw begon.

Selecteer sectoren die uit de eerste fase uitbreken

Mijn advies: begin met het maken van een lijstje van deze sectoren.

Selecteer hieruit de sterkste aandelen

Hieronder een voorbeeld van Vale, een aandeel uit de ‘Basic Materials’ sector. De groene pijl geeft het moment aan waarop Vale uitbreekt.

Analyseer de fundamentals

Als het goed is, heb je nu één of meer sterke sectoren geselecteerd en daarin een aantal aandelen die op uitbreken staan of net zijn uitgebroken.

Om nu de meest kansrijke aandelen uit deze shortlist te kiezen, is het verstandig te kijken naar de onderliggende fundamentele waarden ervan.

Je maakt dus een shortlist van…je shortlist.

Selecteer de aandelen met de meeste potentie

Je wilt natuurlijk het liefst investeren in aandelen die de meeste potentie hebben om te groeien.

Veel beleggers kijken daarvoor naar de P/E ratio. Oftewel Price(P) gedeeld door de Earnings(E).

Deze ratio vergelijkt de prijs per aandeel van een bedrijf met de inkomsten per aandeel.

Zo krijg je een idee of een aandeel duur is of juist niet.

Het enige nadeel is dat deze ratio naar het verleden kijkt.

De PEG ratio staat voor Price Earnings Growth. Deze ratio is de P/E gedeeld door de groei van de toekomstige inkomsten van het bedrijf.

Welke van de twee kies je?

Stel, dat je twee aandelen hebt geselecteerd die je zou willen kopen.

Welke van de twee wordt het dan?

Ik zou zeggen: het aandeel dat de kleinste forward P/E en PEG ratio heeft.

Een P/E ratio van 14 is mooi. Een waarde van 10 of kleiner is nog mooier. Dat is echt een koopje!

Een PEG ratio van 1 betekent dat een aandeel correct is gewaardeerd.

Niet goedkoop, niet duur.

Aandelen met een PEG ratio kleiner dan 1 zijn aantrekkelijk. Die hebben de potentie verder te groeien.

Natuurlijk is het meegenomen als jouw favoriete aandeel daarnaast al vijf jaar een omzetgroei laat zien van 25% of meer.

Maar in elk geval heb je met de forward P/E en de PEG ratio een goed meetinstrument.

Oh, en voor ik het vergeet, je kan deze waarden vinden op bijvoorbeeld www.finviz.com.

Een gratis website waar je heel veel informatie vindt.

En hier laat ik zien waar je moet klikken.

Samengevat

- Maak een selectie van de sterkste sectoren

- Bestudeer de grafieken van aandelen binnen deze sectoren die uitbreken of net zijn uitgebroken

- Maak je definitieve keus op basis van de P/E en PEG ratio’s (en eventueel de omzetgroei van de laatste vijf jaar)